个体户就是小规模纳税人?大企业才能做一般纳税人?

有很多新的创业者在面对自己纳税人身份定位的时候也对二者有疑惑的地方,今天小编就来好好分享一下这二者的区别。一起来了解一下吧!

小规模纳税人与一般纳税人的标准

1、什么是小规模纳税人?

1个标准:年应征增值税销售额500万元及以下的纳税人。

2个不能:不能正确核算增值税的三大对象(销项、进项和应纳税额)不能按规定报送有关税务资料。

2、什么是一般纳税人?

1个标准:年应征增值税销售额>500万元

2个能够:能进行健全的会计核算,能按规定报送有关税务资料。小规模纳税人与个体工商户是交叉关系的,有关联又有差别。小规模纳税人里有个体工商户,个体工商户里有小规模纳税人。

注意:对于企业来说,这个标准不是按照年进行计算的,而是按照连续12月进行计算的。对于这一点,企业一定要做到心中有数。

年应税销售额定义

是指纳税人在连续不超过12个月或者四个季度的经营期内累计应征增值税销售额。其中包括以下三点:

(1)纳税申报销售额

(2)稽查查补销售额

(3)纳税评估调整销售额

1、销售服务、无形资产或者不动产有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算。

2、纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。

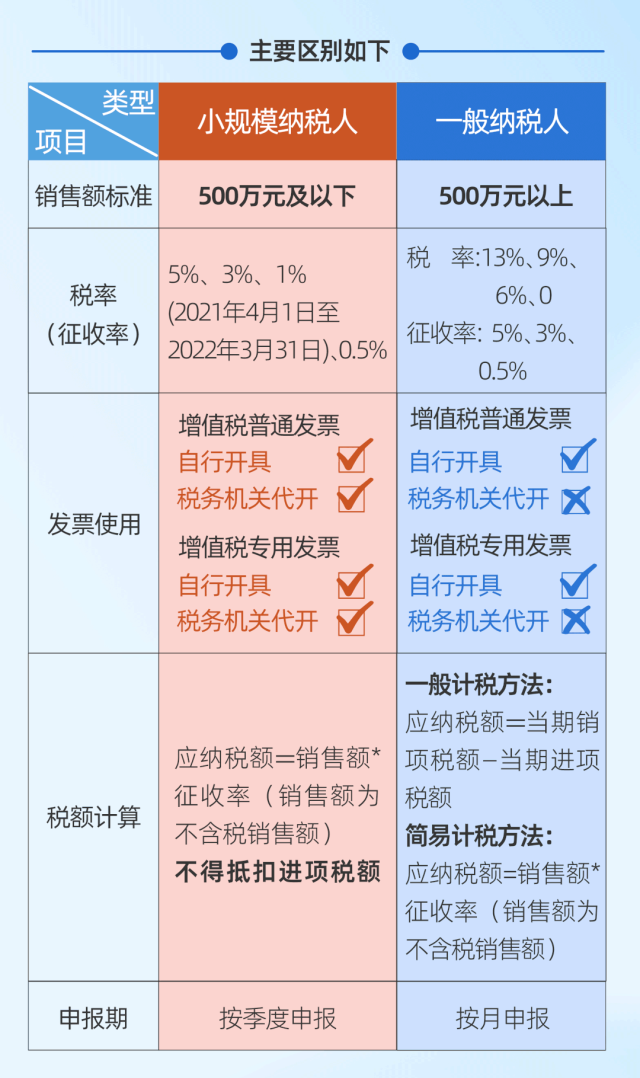

小规模纳税人与一般纳税人的区别

1、标准不同

即上一点二者的定义区别

2、增值税计税方法和税率不同

小规模纳税人:

采用简易计税方法,适用增值税征收率为3%、5% 。

一般纳税人:

原则上采用一般计税方法,适用增值税税率6%、9%、13%,特殊情况可以按简易计税方法,简易计税方法适用征收率3%、5% 。

注:小规模企业自2022.4-2022.12月开具普通发票免征增值税,开具专用发票税率为3%;一般纳税人需要根据实际的业务,选择相适应的税率才行。增值税的税率还是很复杂的。

3、增值税纳税期限不同

小规模纳税人:

可以选择以1个月或1个季度为纳税期限。一经选定,一个会计年度内不得变更。

一般纳税人:

原则上实行以月为纳税期申报纳税,特殊情况除外。

4、增值税发票使用不同

小规模纳税人:

可以开具和取得增值税专用发票,也可以到税务机关申请代开。但购进货物、劳务、服务、无形资产和不动产,即使取得了增值税专用发票也不能抵扣。

一般纳税人:

可以开具和取得增值税专用发票。购进货物、劳务、服务、无形资产和不动产支付或者负担的增值税额可以作为当期进项税额按规定进行抵扣。

5、账务处理不同

一般纳税人可以抵扣增值税进项税额;而对于小规模纳税人来说,增值税需要进入产品的成本,不能抵扣进项税额。

一图读懂

小规模纳税人哪些情况下

可以自行开具增值税专用发票

根据《国家税务总局关于增值税发票管理等有关事项的公告》(国家税务总局公告2019年第33号):

自2020年2月1日起,所有小规模纳税人(其他个人除外)均可以选择使用增值税发票管理系统自行开具增值税专用发票。

选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

小规模纳税人与一般纳税人

之间能否互转?

(1)小规模纳税人、个体户可以转为一般纳税人小规模纳税人、个体户满足一般纳税人条件的(见上文),可以向主管税务机关办理一般纳税人登记。

(2)一般纳税人目前不可以转为小规模纳税人2020年12月31日前,一般纳税人可选择转登记为小规模纳税人如果转登记后,连续12个月或者4个季度的应税销售额超过500万元,则应再次登记为一般纳税人且不得再转登记为小规模纳税人。2021年1月1日开始,一般纳税人暂时不能转为小规模纳税人。

小规模纳税人目前享受什么税收优惠?

小规模纳税人企业

1、自2023年1月1日至2023年12月31日,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

2、开票额超过10万的,减按1%征收增值税!

3、2023年小规模纳税人免税额120万(仅限普票)。

创业注册如何选择纳税人性质

1、看自身规模

一般纳税人认定标准是年应税销售额在500万元以上,所以每个月销售收入达到40~50万元的,建议直接认定为一般纳税人。

2、看自身行业 不同行业的税率是不一样的,如果从事的是一些轻资产类行业,这类型一般增值税税负高,那么选择小规模纳税人就相对好些。 3、看抵扣 如果你自身企业的成本费用构成取得增值税专用发票占比高,进项税额抵扣充分,那么选一般纳税人比较好。 4、看客户群体 可以根据公司的客户群体来选择,如果公司客户都是大客户,他们一般不会接受3%的增值税发票,那么就可以直接选择一般纳税人。如没有这类型的客户,那么选择小规模纳税人即可满足需求。

更多信息关注公众号:河南人才共享科技集团