什么是无票支出

无票支出是指企业在购买商品或服务时,没有获得相关票据或发票的支出行为。这种行为在企业财务管理中非常危险,可能导致财务记录不准确、难以核实、遗漏报税等问题。

常见的无票支出情形

A.场地租用:企业找个人或部分企业租用场地,往往会遇到对方不愿意开放发票,或者只愿意开部分金额发票的情况;

B.物资采购:比如农产品采购,买菜没有发票,或者绿化装修,去农村买树苗开不到发票;

C.个人服务:企业为了公司发展,会邀请专家前来讲课;或者在竞争激烈的情况下,会有第三方为其介绍业务;还有可能会因业务需要使用临时劳动力等情况,这些情况下都是不方便获取发票的。

缺发票带来的五大风险

Part.1

没票不做账,导致账错

有些企业,钱花了,费用却在“其他应收款”挂着。不仅应该扣除的成本没有扣除,并且,“其他应收款”这个科目很容易跟“借款”挂勾,一旦被税务检查,可能有补税的风险。

除此之外,长时间账实不符,也很容易导致企业无法进行正常的财务分析。

Part.2

不主动索取发票,罚款

根据《发票管理办法》第二十一条的规定,索要发票是义务。未按照规定取得发票的单位和个人,由税务机关责令限期改正,没收非法所得,可以并处1万元以下的罚款。

Part.3

“两套账”的风险

由于没有发票容易导致账实不符,所以很容易导致“两套账”的情形发生。“两套账”一旦被查,必是严厉的处罚。

Part.4

虚开发票的风险

由于企业年底成本票少,为了少缴税,不少纳税人就开始购买发票。这种情况属于虚开发票,风险最大,严重的,很有可能就判刑。

所以,纳税人务必不要通过购买发票的形式,解决缺票、无票的问题。

Part.5

未履行代扣代缴义务

一般来说,取得自然人的发票,是需要为其代扣代缴个人所得税的,但是一旦没有发票,就无法履行个人所得税扣缴义务,导致扣缴义务风险,可处应扣缴税款50%-3倍的罚款。

无法取得发票的四种解决办法

零星支出,用收款凭证代替

企业从自然人处购买货物或服务,符合条件的,无需取得发票,可以凭付款凭证扣除。

利用分割单税前扣除

根据《企业所得税税前扣除凭证管理办法》第十八条和第十九条:

第十八条 企业与其他企业(包括关联企业)、个人在境内共同接受应纳增值税劳务(以下简称“应税劳务”)发生的支出,采取分摊方式的,应当按照独立交易原则进行分摊,企业以发票和分割单作为税前扣除凭证,共同接受应税劳务的其他企业以企业开具的分割单作为税前扣除凭证。

第十九条 企业租用(包括企业作为单一承租方租用)办公、生产用房等资产发生的水、电、燃气、冷气、暖气、通讯线路、有线电视、网络等费用,出租方作为应税项目开具发票的,企业以发票作为税前扣除凭证;出租方采取分摊方式的,企业以出租方开具的其他外部凭证作为税前扣除凭证。

企业与其他企业、个人在境内共同接受非应税劳务发生的支出,采取分摊方式的,企业以发票外的其他外部凭证和分割单作为税前扣除凭证,共同接受非应税劳务的其他企业以企业开具的分割单作为税前扣除凭证。

注意!分割单不能作为增值税的抵扣凭证抵扣进项税!

利用灵活用工平台

有些企业再有个人服务费用需支付,无法取得自然人代开发票时,可以通过灵活用工平台来解决这个棘手的问题。灵活用工平台可凭相关资质来为给企业提供服务的个人合法完税,企业也可以从平台合法获取合规发票,顺利解决支出无票问题,减轻企业税负,为企业降本增效。

跨年才能取得发票的,暂估入账

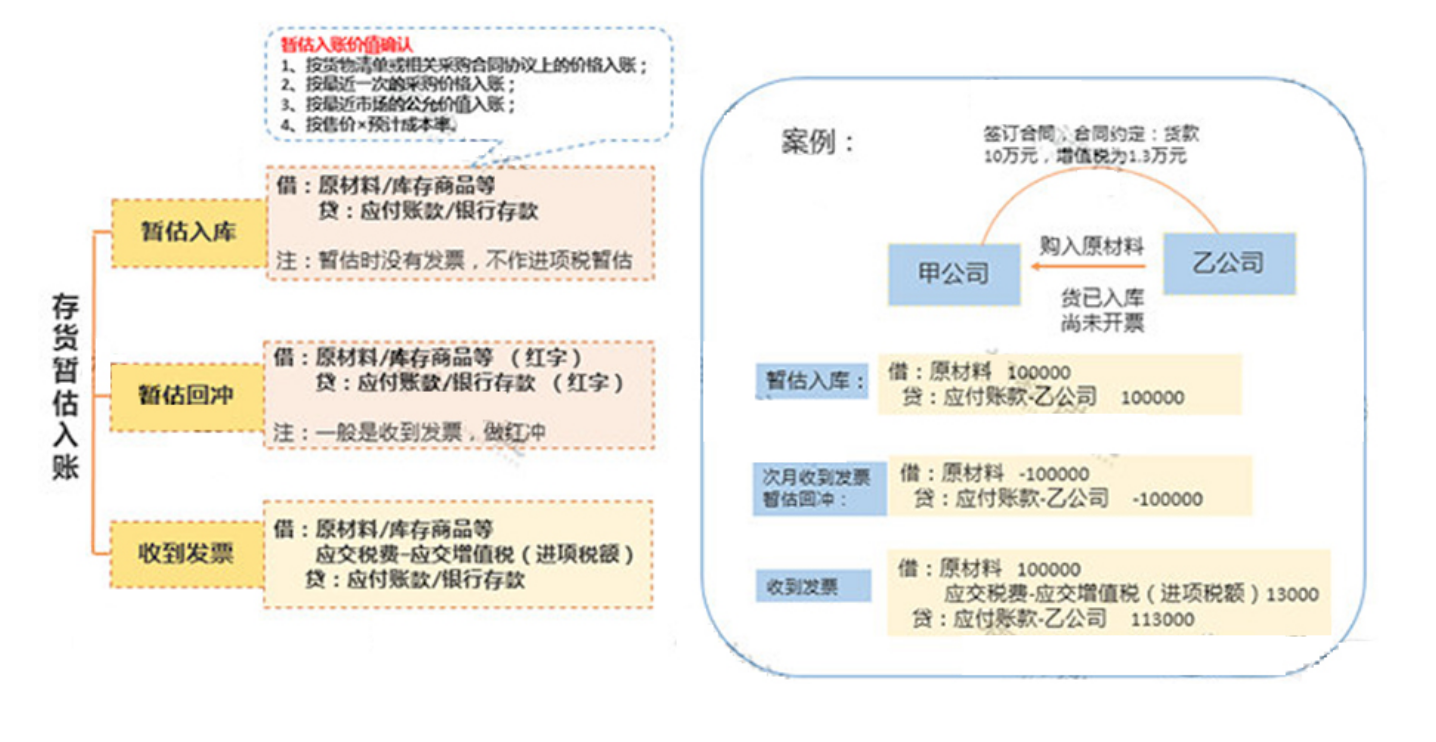

(1) 存货暂估入库

企业日常发生的采购业务中,经常会遇到“货已到,票未到”的情形,为了保证存货账实相符,需要先按结算单据或合同约定的价格对存货做“暂估入账”处理,等收到发票时再按发票价格入账。

具体的账务处理如下:

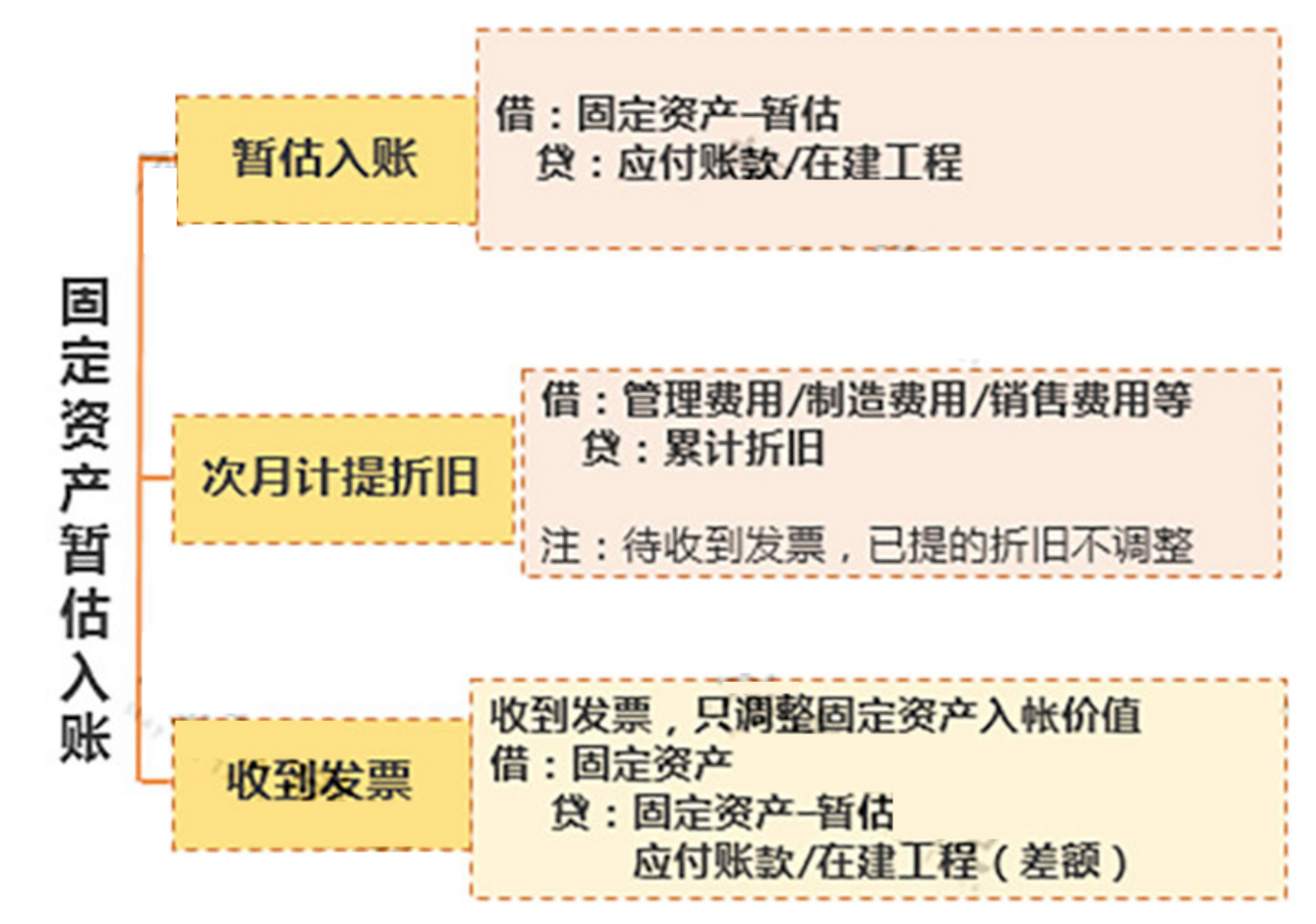

2) 固定资产暂估入账

实务中常常会遇到在建工程已经投入使用,但是竣工决算还没有办理的情况。

《企业会计准则》规定:

1、已达到预定可使用状态但尚未办理竣工决算的固定资产,应当按照估计价值确定其成本,并计提折旧;

2、待办理竣工决算后,再按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。

具体的账务处理如下:

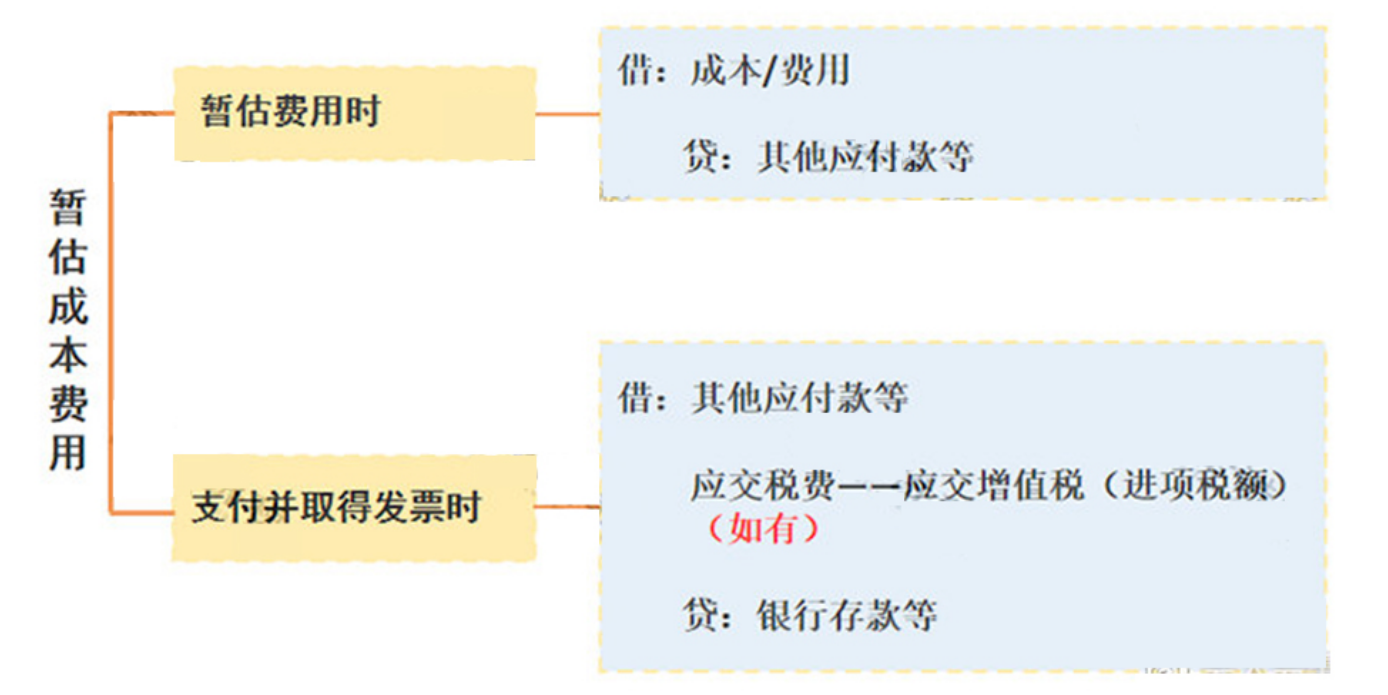

(3) 未取得发票成本费用的暂估

对于已真实发生的业务,如房租、水电费等,当期未取得发票的,可以通过预提的方式暂估入账。

具体的账务处理如下:

注意:暂估入账的,需要在汇算清缴之前取得相应的发票,否则需要纳税调增,不得税前扣除。

·汇用薪为共享经济灵活用工平台,为企业提供共享经济综合服务;

·企业可通过汇用薪平台发布任务、验收、支付,在线查看银行回单、发票等结算凭证。

您身边的一站式灵活用工解决方案服务商

河南首家国有灵活用工平台

更多内容关注公 众 号:河南人才共享科技集团